100年企業創り通信

2022.03.11 Fri

令和3年分の確定申告書Bの第一表の用紙を見てみると「区分」という欄が目立ちます。令和元年以降用確定申告用紙と比べてみると、左側だけで10か所も「区分」が増えています。

この「区分」の欄ですが、その項目の金額がどういう分類のものかを細分化して説明するための欄であり、申告書の金額が添付書類や第三者作成書類等と合っていれば、記載しなくても問題にはなりません。手書きで申告書を作成する方に対してのガイド、もしくは申告書の金額がどのような根拠で計算されたかをチェックするための項目、といった意味合いが強いですね。

例えば事業収入・不動産(区分2)の欄については、

1:電子帳簿保存法で税務署長の承認を受けて、元帳等の電磁的記録等による保存を行っている

2:会計ソフト等を利用して記帳している

3:日々の取引を複式簿記に則って記帳している(1・2の該当を除く)

4:複式簿記以外の簡易な方法で記帳している(2の該当を除く)

5:いずれにも該当しない

という区分になっています。この区分を確認することによって、青色申告を行っている場合は特別控除の適用額等が変わってくるのをチェックができる、という具合です。

雑収入の「業務」の区分ですが、国税庁が出している令和3年分の確定申告書手引きでは「記入不要です」とだけ記載されています。

この欄はおそらく、令和2年度税制改正で出された、令和4年分の申告から適用される雑所得の業務の現金主義特例か、1,000万円を超える業務収入がある方の収支内訳書の添付義務、業務収入300万円超の方の現預金等取引関係書類の保存義務、あたりに関する項目と思われます。

今後もこのような区分は増えてゆくのでしょうか。

NISAとは、株式・投資信託等の配当・譲渡益等が非課税対象となる個人投資家のための税制優遇制度です。3種類あり、金融庁発表の2021年6月末の各制度の利用状況は、

(一般の)NISA:約1237万口座

つみたてNISA:約417万口座

ジュニアNISA:約57万口座

となっています。

まだつみたてNISAがなかった制度開始時の2014年3月末時点のデータでは、NISA総口座数は492万となっているため、7年間で約3.5倍の利用口座増となっています。

「家計の安定的な資産形成の支援」と「成長資金の供給」を目的としたNISA制度は、徐々に定着してきているようです。

NISAの特徴は

1.投資で得た利益が非課税になる

2.毎年の購入上限枠がある(一般120万円、つみたて40万円)

3.非課税期間は一般5年間、つみたて20年 間

というところです。通常株式等の売却益が出た場合、所得税や住民税がかかりますが、NISAで出た利益に関しては非課税となるのでお得です。一方、損が出てしまった場合は、他の口座との損益通算や損失の繰越しができないデメリットも存在します。

一般のNISA口座の場合、非課税期間5年が終了した場合、以下の選択が可能です。

1.非課税期間終了までに売却

2.翌年の非課税投資枠に移管

3.他の課税される口座に移管

非課税期間終了までに売却すればその利益は非課税です。翌年の投資枠に移管する場合の上限がないため、前述した「購入上限枠」を超えての持ち越しが可能ですが、その年の新規投資枠は0円ということになります。他の課税される口座に移管した場合は、その移管時の価格が取得価格となるため、非課税期間に値上がりした価格差はきちんと非課税扱いとなります。

なお、2024年1月から、新NISA制度が始まりますが、現状のNISAを行っている方は一部銘柄を除き「翌年の非課税投資枠に移管」が継続して行えます。

夫婦や親子、兄弟姉妹、孫など扶養義務者間で財産を移転させる場合、一義的には贈与となります。しかし、生活費や教育費、結婚費用などの贈与で通常必要と認められる範囲のものであれば非課税となる取扱いがあるので心配し過ぎることはありません。

民法では、直系血族、兄弟姉妹及び家庭裁判所が認めた場合は3親等内の親族を扶養義務者と定めています。また、夫婦間には扶助義務を定めています。

扶養義務には、生活保持義務と生活扶助義務があり、前者は夫婦間及び親から独立していない子に対し、自己の生活程度と均しく生活を全面的に保持する義務、後者は、それ以外の親族に対し、自己の地位相応な生活を犠牲にすることなく、相手方の生活維持に必要な生活費を給付する義務です。

相続税法では、この民法に規定する扶養義務者に扶助義務を有する配偶者を加えて扶養義務者と定義しています。

次は扶養義務者間で通常必要と認められる範囲であれば非課税贈与となる事例です。

① 子供の学費、下宿先の賃料、食費を負担

親が経済力のない子供に、必要な生活費や教育費を負担することは、民法に規定する直系血族間の扶養義務の履行と言えます。

② 兄弟姉妹の生活資金を負担

経済力のない兄弟姉妹に、日常生活に必要な資金を負担することは、民法に規定する兄弟姉妹間の扶養義務の履行と言えます。

③ 妻の老人ホーム入居金を負担

夫が経済力のない妻に、介護付老人ホームの入居金を負担するのは民法に規定する夫婦間の扶助義務の履行と言えます。

生活資金や教育資金を贈与する場合でも、通常必要と認められる範囲を超えて贈与してしまい、使い切れずに預貯金となる場合、株式など資産の購入に充てられた場合は、贈与税が課されます。妻の老人ホームの入居金を負担する場合でも、高額で広い居室のときは課税される可能性が高くなります。

このように扶養義務者間の贈与は、相続税法の贈与非課税の規定で対応できますので、必ずしも直系尊属からの教育資金や結婚子育て資金の一括贈与の制度を利用する必要はありません。それでも相続対策に一括贈与の制度を活用する場合は、通常必要な範囲を超えた財産移転に注意しましょう。

ポストコロナ時代の社会への対応支援として始まった事業再構築補助金は、新分野展開や業態転換、事業・業種転換等の取組、事業再編又はこれらの取組を通じた規模の拡大等を目指す企業・団体等の新たな挑戦を支えるための制度です。

令和3年度補正予算が成立し、事業再構築補助金については、制度内容が見直されつつ、令和4年度も引き続き継続される予定です。

2022年3月24日公募締め切りの第5回公募については、

1. 新事業の総売上高の10%以上となる事業計画の策定要件の緩和(付加価値額の15%以上でもOK)

2. 補助対象経費の見直し(改修中の貸工場・貸店舗等の賃借料についてもOK)

3. 農事組合法人の対象法人への追加

の見直しがなされています。

第6回公募以降では、事業類型や要件が大きく変更となる予定です。主要な変更内容を確認してみましょう。

①売上高10%減少要件の緩和

今までは「コロナ前後を比較して、任意の3か月の合計売上高が10%以上減少しており、かつ2020年10月以降の連続する6か月のうち3か月の合計売上高がコロナ以前と比較して5%以上減少していること」が要件でしたが、「コロナ以前と比較して任意の3か月が10%以上減少」していれば申請可能となりました。

②回復・再生応援枠・グリーン成長枠の新設

業況が厳しい事業者や事業再生に取り組む事業者を対象とした申請類型を新設して、通常の補助率2/3を3/4に引き上げる措置を行います。また、事業再構築指針の要件については主要な整備の変更を求めない等の緩和措置も併せて行われるようです。また、グリーン分野での事業再構築を通じて高い成長を目指す事業者を対象に、補助上限額を最大1.5億円まで引き上げたグリーン成長枠が新設されます。

枠の新設に伴って、今まで公募されていた「緊急事態宣言特別枠・卒業枠・グローバルV字回復枠」は廃止となります。

事業復活支援金は新型コロナウイルス感染症により、大きな影響を受ける中堅・中小・小規模事業者、フリーランスを含む個人事業者に対して、事業規模に応じた給付金が支給される制度です。業種や所在地を問わないので、自分の事業が給付の対象かどうか、確認するのが簡易な制度でもあります。

新型コロナウイルス感染症の影響を受け、2021年11月から2022年3月のいずれかの月の売上高が、2018年11月~2021年3月までの間の任意の同じ月の売上高と比較して50%以上、または30%以上50%未満減少した事業者が対象となります。

事業復活支援金を申請する前に①事業を実施しているか、②新型コロナウイルス感染症の影響を受けているか、③事業復活支援金の給付対象等を正しく理解しているか等の「登録確認機関による事前確認」を受ける必要があります。過去に「一時支援金」や「月次支援金」を受給している場合は、原則改めての事前確認は必要ありません。

また、顧問税理士等の「継続支援関係」の機関が受け持つ場合は、帳簿書類の有無の確認等が省略できます。

給付額計算は「基準期間の売上高」-「対象月の売上高×5」となり、法人については事業規模に応じて給付上限額が設けられています。

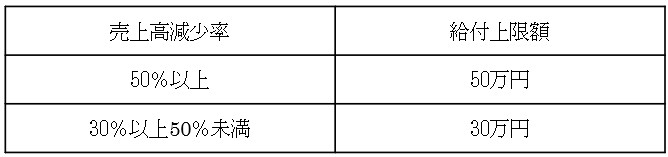

個人事業者の場合

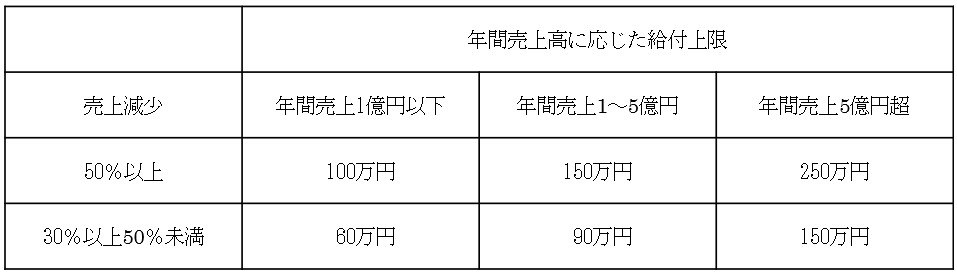

法人の場合

事業復活支援金は2022年5月31日に申請受付が終了予定です。また、事前確認は5月26日に終了予定となります。

制度利用が可能かどうか、今一度確認を行ってみてはいかがでしょうか。