100年企業創り通信

2021.10.08 Fri

令和2年4月に1回目の緊急事態宣言が発令されてから、もう随分と経ちました。統計が出ている令和元事務年度(元年7月~2年6月)の税務調査件数を見てみると、すでに新型コロナウイルス感染症の影響もあってか、実地調査の件数は前年比77%となっています。おそらく2年度も実地調査は少なかったと推測されます。

このコロナ禍において、申告期限は延長が容易になり、調査どころではなかったというのも実情だとは思いますが、税務署も相当柔軟な対応を取っていて「コロナ禍で不安なので延期して欲しい」という要請もある程度通っていたようです。また緊急事態宣言の間をぬって調査の日程を組んだものの、該当税務署で感染者が発生し日程は解消、そのうちに人事異動で結局立ち消え、といった事例もあったようです。

実地調査件数は下がったものの「簡易な接触」と表現される書面や電話による連絡、資料の提出依頼や来署依頼による面接等で、税務署が納税者に対して自発的な申告の見直しなどを要請する手法については、平成30年度と比べて件数が上昇しています。

また、今まではFAXや郵送で対応していた調査・照会等で提出を求められた資料の送付が、令和4年1月からe-Taxで送信できるようになります。

国税庁はすでに「納税者の理解を得て、税務調査の効率化を進める」として、大規模法人を対象にしたWeb会議システムやリモートアクセスを利用した税務調査を試験的に導入しています。

今後はAIやデータマッチングの導入を行い「申告に対してコンピュータ側で間違いをチェック」するような機能の拡充を行うとしており、元々ICT化を目指していた上で、コロナ禍に乗じてその方策を加速させているように感じます。

税務関連の手続きは、平成16年にe-Taxの運用が始まってから、今日に至るまで、電子化を地道に進めてきました。これからも「便利な改善」が続いてゆくでしょう。

脱税した儲けは、税務調査できっちりと押さえられ、本来納めるべきだった税額に加え、一種の行政罰である加算税が課せられ、さらに納付遅延に対し延滞利息に相当する延滞税もしっかりと上乗せされます。

脱税に関する報道では、末尾に、納税者のコメントとして、「国税局からの指摘を真摯に受け止め、既に修正申告を行い、納付も済ませている……」とありますが、本来納めるべきだった脱税額に加え、いったいどれくらいの罰金が追加で持っていかれるのでしょうか?

税務調査により追徴税額が発生したといっても、すべてが悪質な脱税というわけではなく、何も隠してはいなかったけれども所得認識の時期のずれで追徴税額が発生したというケースもあります。本稿では、意図的に儲けを隠したいわゆる“脱税”の場合に、どんな罰金が掛かってくるのかについて考えます。また、一口に脱税といっても、実際の儲けより少ない金額で申告して誤魔化している場合(=過少申告加算税)や、全く申告せず=無申告で儲けを隠している場合(=無申告加算税)等、その悪質さの程度も変わってきます。

そして、その脱税のしかたについても、「二重帳簿の作成、売上除外、架空仕入・経費の計上、棚卸資産の一部除外等」の事実の隠蔽や、「取引の他人名義の使用、虚偽答弁等」の事実の仮装があった場合には、より悪質なものとして、さらに重い罰則(=重加算税)に代えられます。

いったいいくらの追徴となるのでしょうか。話を単純にするため、本来の税金を地方税まで含めて税率30%とします。

(1)所得を少なく申告した場合

本来の税金30%+重加算税30%×(35%+過去5年内重加算税あり10%)→43.5%。

(2)無申告の場合

本来の税金30%+重加算税30%×(40%+過去5年内重加算税あり10%)→45%。

悪質な脱税では本来納めるべきであった税金の最大1.5倍にもなってしまいます。また、延滞税が年7.3%で課せられます。さらに、給与等の源泉税が悪質な不納付の場合、35%+10%の重加算税も発生します。

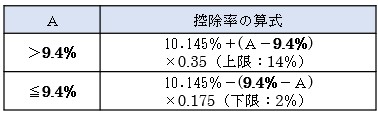

試験研究費の税額控除制度は、よく改正が入ります。令和3年についても見直しが行われ、令和3年4月1日から開始する事業年度については、税額控除率(一般型)は次のような計算方法になります。

A:増減試験研究費割合

この算式では増減試験研究費割合が9.4%を超えると、控除率のカーブがグンと跳ね上がります。この9.4%(改正前8%)という数値は、政府の研究開発投資目標から持ってきた政策目標の数字です。

政府は、令和3年から5年間で研究開発投資の官民合わせた累計額120兆円の確保を目指しています。民間企業は約90兆円が目標。単年度では14.2兆円(平成30年度)ですので、5年間、9.4%増加すれば、約90兆円が確保できることとなります。

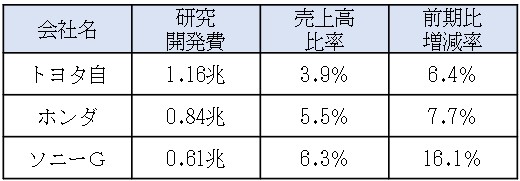

試験研究費の税額控除は、研究開発費が大きな大企業の適用額が大きいのが特徴です(平成30年の措置法適用実績 旧総額型 5,751億円・中小企業型357億円)。毎年、日刊工業新聞社が実施している「研究開発(R&D)アンケート」の2021年版ではR&D(計画)の上位3社は次のとおりです。

解答した163社全体では、前年度実績比8.4%増となり、12年連続の増加です。

また、新薬開発競争が激しい製薬会社のR&D(計画)は、次のとおりとなります。

ミニストップで新形態のコンビニ契約

コンビニエンス・ストアのFC展開を行っているミニストップは、令和3年9月より、加盟店との契約を従来の「フランチャイズ契約」から「ミニストップパートナーシップ契約」へ見直すことになりました。

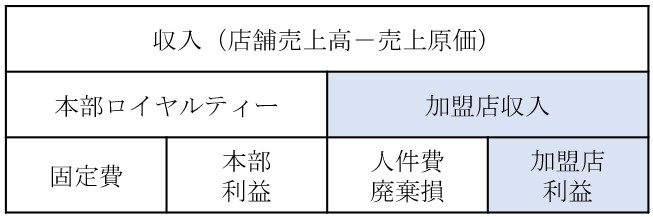

ミニストップの公表資料では、旧FC契約は次のような計算構造でした。

旧FC契約では、「店舗売上高-売上原価」(ミニストップの説明では「収入」)から、

本部へのロイヤルティー(本部収入)が控除された「加盟店収入」から廃棄損や人件費などの「店舗営業経費」を差し引くため、経費は、主に加盟店負担となっていました。

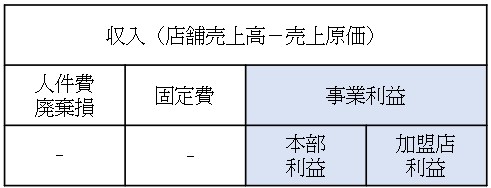

新契約では、経費負担構造・利益配分構造を見直し、「店舗売上高-売上原価」から「店舗営業経費」「固定費」を差し引いた事業利益をお互いに配分する形となります。

もともと、コンビニエンス・ストアの契約は、ロイヤルティーが商品廃棄損計上前の粗利益を計算基礎にしていたり、高いロイヤルティー率などが「一方的」との批判がありました(いわゆる「コンビニ会計」)。

この「プロフィットシェア」型の契約が業界に浸透するか、今後の動向が注目されます。

ちなみに、コンビニ店舗は、POSシステムによる商品管理をしているため、売上・仕入に関する帳簿の記載は、加盟店で行っておらず、本部がデータ入力・出力した書類を各加盟店へ送付しています。

国税庁では、この書類は本部が記帳代行を行っているものと変わらないとして、通常の帳簿といえる程度に整理・集計を行った上で保存している場合には、帳簿の保存があるものとして取扱うこととしています。