100年企業創り通信

2021.09.10 Fri

業務改善助成金とは、設備投資等(機械設備、コンサルティング導入、人材育成・教育訓練)を行って生産性を向上させ、事業場内で最も低い賃金(事業場内最低賃金)の引上げを図る中小企業・小規模事業者にその費用の一部を支援する助成金です。

助成対象事業場は、事業場内最低賃金と地域別最低賃金の差額が30円以内で、かつ事業場の規模が100人以下の事業場です。

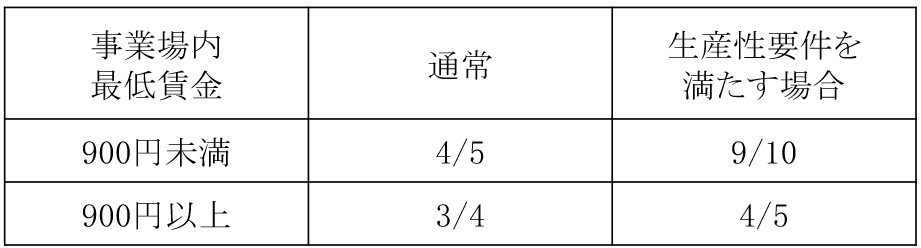

助成率は、下記の通りです。

生産性要件とは、他の労働関係助成金と同様に、支給申請を行う直近の会計年度の「生産性(付加価値÷雇用保険被保険者数)」が、その3年度前に比べて、6%以上または1%以上6%未満伸びていることです。後者の場合、金融機関から一定の「事業性評価」を得ていることが要件となっています。

2021年8月から拡充されたのは、全事業主を対象に、賃金引上げ水準の区分が従来の20円、30円、60円、90円の4コースに加え、「45円コース」が新設されました。

さらに、コロナ禍で特に影響を受けている事業主(前年または前々年比で売上等が30%以上減)や事業場内最低賃金が900円未満の事業主を対象に、事業場内最低賃金を引き上げる労働者数が、従来は1人、2~3人、4~6人、7人以上の4区分でしたが、「10人以上」が新設されました。

90円コースで10人以上の場合、助成額の上限は最高額の600万円になります。

他にも、対象全事業主で、同一年度内に複数回の申請が可能になりました。また、特に業況の厳しい事業主には、従来は認められていなかった生産性向上に資する自動車やパソコン等の購入も補助対象に拡充されています。

国税庁の統計(令和2年9月)によると、1年を通じて勤務した給与所得者の1人当たりの平均給与は436万円となっています。

この金額を基にふるさと納税の控除限度額(=寄附金控除の2千円の足切りを除き、自己負担が発生しないようにする限度額)は、扶養控除となる家族構成により違いがありますが、年間3万円から4万円程度と計算されます。

せっかく限度額があるのですから、ふるさと納税をしない手はありません。では、今のご時世から考えて、どんな返礼品を目的として寄附するのが効率的でしょうか?

2月と8月は普通預金の利息付与月です。しかしながら実質ゼロ金利(=普通預金利息は年0.001%程度)が長く続き、100万円を預けても半年で5円程度の預金利息しか発生しません。もし、時間外にATMで現金を引き出せば、時間外手数料が110円とか220円とか発生し、1回で大赤字です。

さらにコロナ禍で旅行業や飲食業などを中心に、残業代カットなどで、給与減となる人々が少なくない状況となっています。

少し前には、「老後資金2000万円問題」が喧伝され、これに乗じた「老後資金を増やすには〇〇投資」などといった人々の不安をあおるコマーシャルなども増えています。しかしながら、投資にはリスクがあるので、安易に手出しすることはお勧めできません。

ふるさと納税の返礼品と言えば、少し前までは、それまでに知らなかった地域の特産品に出会うのが魅力でした。しかしながら、いまは目線を変えて、日用品として買っていたものをふるさと納税で手に入れることをおススメします。具体的には、お米やお酒など自身の生活必需品となっているものを返礼品としている地域へのふるさと納税が最適です。

返礼品の還元率は総務省通知で3割とされています。年間3万円から4万円を寄附した場合、9千円から1万2千円程度の返礼品が送られます。この分生活費の持ち出しがなくなるわけですから、投資効率としては、普通預金の利息とは比較にならないほど優秀です。「老後資金を増やすには〇〇投資」にも負けません。一度こんな目線でふるさと納税を眺めてみてはいかがでしょうか。

自宅で仕事をしている個人事業主は家賃を経費にできますが、その場合の家賃は事業用だけではなく、個人の生活のために払っている費用も含まれています。

国税庁のWebサイトを参照してみると、経費にできるのは、

①総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

②その年に生じた販売費、一般管理費その他業務上の費用の額

と説明されています。簡単に言うと経費になるのは「事業を行う上で直接発生した費用だけ」ですから、事業主部分の家賃と生活のための家賃を分けて、事業主部分の家賃は経費となるわけです。

「按分の方法」については、実績が問われますから、利用した時間や使用している面積などを参照します。賃貸の場合は家賃を、持ち家の場合は減価償却費を按分することになります。

大切なのは按分した金額の根拠を税務署に聞かれた時に、客観性のある根拠に基づいて説明できるか、ということです。例えば賃貸契約書や間取り図、家賃の支払いが分かる通帳記録、自宅での作業時間を記録していたもの等、根拠となり得るものを揃えておく必要があります。

ただし、配偶者や親族に支払う地代家賃は経費になりませんから、注意が必要です。また、家賃按分については白色申告の場合、事業用の割合が5割を超えていなければ認められません。

持ち家で居住・事業両方に利用している住宅を建て替える際、住宅ローン控除が適用されるのは事業用部分が50%未満の場合となります。また、居住部分が50%以上であっても、住宅ローン控除が適用されるのは居住用部分のみとなるため、持ち家の事業分の減価償却費を按分した結果、その割合分は住宅ローン控除が受けられなくなります。

以前はよくテレビでやっていた埋蔵金発掘番組ですが、最近は見かけませんね。はやりが終わってしまったのでしょうか。

「埋蔵金なんてないよ」と思われている方も多いかもしれませんが、昭和、平成と実際に小判がざくざくと出てきた例もあります。ちなみに埋蔵金を見つけた場合、残念ながら税金がかかります。

まず埋蔵金、もしくは埋蔵物を見つけた、あるいは掘り当てた場合、警察に届けます。これを怠ると「遺失物等横領」になってしまいます。ちなみに、自分の土地を掘ったりした場合でも「知らないものがでてきた」という場合は遺失物になりますから注意しましょう。

警察は遺失者、つまり「落とした人」を調べるのですが、6か月間公告して、遺失者が見つからなかった場合は発見した人が埋蔵金や埋蔵物の所有権を取得することになります。土地の所有者と発見者が異なる場合は、2人で等しい割合で所有権を折半することになります。

もし落とし主が現れた場合は、報奨金として物件の価格の5~20%を「お礼」として貰えます。

掘り当てたものが文化財保護法を適用する「文化財」の場合は、所有権を取得することはできませんが、そのものの価値に相当する報奨金を貰うことができます。また、発見者と土地の所有者が異なる場合は、遺失物同様、報奨金は折半されます。

過去にテレビが追い求めていた「徳川埋蔵金」がもし見つかったら、おそらく歴史的価値があるため、文化財になるのではないでしょうか。

遺失物や埋蔵物の発見により、新たに所有権を取得する資産や、発見者等が受ける報奨金については、一時所得として課税されます。一時所得の計算は(収入-必要経費-特別控除最高50万円)×1/2=所得金額です。

不用になった本やCDなどを引き取り買い取ってくれるしくみは、断捨離で物を処分するに際してありがたいサービスです。同様に、ある人が不要になったものをそれが欲しい別の人が匿名で売買できるフリーケットアプリを通じた取引も、なかなか便利な代物です。

ところで、こうした取引で得た収入は、個人の所得として確定申告しなければならないのでしょうか? 結論を先に言ってしまうと、それが生活に通常必要な資産であれば、所得税法で非課税であり、申告する必要はありません。

非課税となる生活に通常必要な資産とは、「生活に通常必要な動産のうち、1個又は1組の価額が30万を超える貴金属、真珠等や書画、こつとう及び美術工芸品等以外のもの」とされています。そのため、不用となった本やCDもしくは衣服などを個人で売買しても、所得税法上非課税ですので、確定申告する必要はないわけです。

なお、生活に使う資産であっても1個又は1組の売買価額が30万円超である貴金属、真珠等や書画、こつとう及び美術工芸品等の売買や、生活に通常必要でないとされる資産(ゴルフ会員権など趣味や娯楽などで所有する資産)の売買は、所得として申告が必要となります。

本やCDなどを個人の不用品として売買する分には非課税ですが、これを継続的な副業として行っている場合には、事業所得もしくは雑所得として確定申告が必要となります。

本のせどりやフリマアプリで安く買い付けて高く売ることを目的とした活動をしている場合には、営利目的で商売を行っているとみなされることとなります。

サラリーマンで1カ所からのみ給与をもらっている場合でも、副業による所得が20万円を超えると確定申告しなければなりません。最近は、コロナ禍で、副業を容認する会社も出てきています。少しでも収入を増やしたいとしてこのような行為を行っている場合には、申告が必要となる可能性が大です。