100年企業創り通信

2022.10.28 Fri

小麦などの原材料価格や、エネルギー価格などの値上がり、円安による輸入物価の上昇が複合的に重なり、この秋(10月1日を筆頭として)に値上げラッシュが続いています。値上げ前に買い込んで貯蔵しておくにも、かさばるものや賞味期限があるものは、制限があります。大量購入で安くなるところを探すか、消費量を節約するかといった方法もありますが、限度があります。

値上げが反映されていない(=値上げ時期が遅れている)ところがあればそこから賢く調達できます。日々の仕入れで価格変動の反映が機動的なスーパーなどは値上げがすぐに実施されるでしょうが、どこか価格への反映のタイミングが遅いところはないでしょうか。

予算と会計年度が4月から翌3月と決まっている自治体では反映のタイミングが遅れそうです。10月1日の前後で、値上げされた商品が、ふるさと納税の返礼品でもその寄附額が引き上げられているのかどうか、いくつかの自治体の返礼品設定金額を観察してみました。

品種によって価格の違いがある小麦粉などではなく、価格比較のわかりやすいビール(350mℓ24缶-多くの自治体で15,000円の寄附金で選べた返礼品)で調査しました。

ビール類はオープン価格ですが、10月1日から6~10%の上昇が見込まれていました。これに連動するとすれば、寄附金設定額も15,900円~16,500円となり、新規設定は16,000円程度と予想されました。

10月になっていくつかの自治体を調べてみたところ、15,000円で据え置きのままのところと、予想通り16,000円に改定されている自治体がありました。予算時期に合わせて値上げの反映が遅れる自治体があるという予想は当たっていました。ただし、10月中旬時点で日を追うごとに金額改訂の自治体が増えています。3月を待たずに切り替わってしまう可能性も大です。

この観察から学べたことは、「物価上昇に連動してふるさと納税返礼品寄附額も変動するが、少し遅れる自治体もある」ということです。例年、ふるさと納税の寄附は年間の課税額が年末調整で確定してから駆け込みでという方が多いと思いますが、2022年は、世の中の物価上昇の流れを読んで流動的に動くことをお勧めします。

混合配当訴訟事件で、最高裁から違法無効と判決された政令規定は、プロラタ(比例配分)計算規定と言われているものです。

このプロラタ計算規定は、平成13年に登場し、平成18年に現在形に変わっています。

混合配当訴訟での当局側の主張では、税務の「資本金等の額」と会計の「資本金」及び「資本剰余金」の合計額とは一般的には一致しないので、法人税法は、資本剰余金の配当では、その原資は資本と利益とからなるものと考えている、と述べています。

税務大学校の公開論文では、残余財産の一部分配と資本の一部の払戻しとを一つの条文に一括して会社清算型の先取りをしている、と指摘しているものもあります。

プロラタ計算導入の理由を追うと、会計の資本には利益が混入されているから、という会計への不信が推測されます。

しかし、圧倒的多数の中小企業の会計の実態は税務会計であり、資本への利益の混入や利益への資本の混入の常態化とはほとんど縁がありません。そういう立場からは、資本の一部の払戻しについて、これを資本と利益に分けることに道理を感じられません。資本と利益との混同の事実がないのに、法令で在りもしない架空の混同の排斥計算を強制する事は、税法サイドからの、利益への資本混入の強制となります。

確かに税法は、資本と利益の混同を厳しく排して、別表五(一)で混同していない資本と利益を確認する作業をさせています。それならば、会計不信の観念に従うのではなく、混同の事実の有無に従うべきです。

課税の先取りなどという恣意がないのなら、税務が、資本と利益の混同を厳密に排していることを前提に、会計に於ける資本(資本金+資本準備金+資本剰余金)と税務における資本金等との比にすればよいはずです。

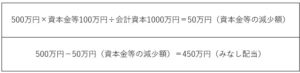

会計資本が1000万円で、税務の資本金等の額が100万円なら、この比をプロラタの比にすればよいはずです。

500万円の資本剰余金の分配なら、

というプロラタ計算です。

遺産の中から原野の土地が見つかったとき、その原野は、1970年代から1980年代に宅地として分譲されたものの、開発されないまま、放置された土地かもしれません。

まずは、土地の売買契約書、登記簿謄本などをもとに、土地の所在を確認します。WEBで地図検索すれば、当該地を含む、近隣の場所を特定できます。近隣の建物の地番が手掛かりになります。

最新の登記簿謄本を取得し直し、所有権が被相続人となっているか、私道の共有持分は、誰が所有しているかを確認します。分譲から40年以上経過している土地であれば、所有者の多くに相続が発生し、相続登記されていないことも想定されます。

公図や測量図があれば、現況を確認します。長く放置されていた土地の場合、木々や草が生い茂っていて、目視での確認は困難かもしれません。少なくとも、近隣の建物や道路との位置関係からあたりをつけて、土地の形状、がけ地の有無などを把握できれば、不安も和らぐかもしれません。役所に現況を問い合わせてみるのも一法です。

財産価値のない土地の相続であったとしても、令和6年4月から3年以内の相続登記申請が義務付けられますので、相続人を決めなければなりません。他に金融資産や土地など相続財産がある場合は、原野だけ相続放棄はできないので、遺産分割協議で原野の相続人を決めることが必要です。

なお、倍率方式が適用される純原野などの財産評価は、固定資産税評価額に評価倍率を乗じて算出します。

令和5年4月から、相続又は遺贈により取得した土地を国が買い取る相続土地国庫帰属制度がスタートします。法務省のサイトに公開された制度概要によると、建物がないこと、土壌汚染や埋設物のある土地でないこと、担保権等が設定されていないこと、がけ地でないこと、隣地と境界に争いがないこと、管理費用を負担することなど、一定の要件に該当する場合、原野でも国に買い取ってもらえる可能性があります。

具体的な取扱いは、これから決まるようですが、まずは相続登記を行い、将来の制度利用に備えることから始めましょう。

地裁・高裁・最高裁のすべてで、政令規定を違法無効とした混合配当訴訟事件では、その政令規定による計算値の異常さが判決を生み出したものの、判決は異常さの全てに対応するものではありませんでした。

①分配資本剰余金を超えた資本金等減算額が計算される(=みなし株式譲渡対価)

②株式譲渡原価も分配資本剰余金を超える

判決が対応したのは①の異常値のみで、その結果、②の異常値は放置されたままになっています。

今年の税制改正も判決と同じく、≪①資本金等減算額(=みなし株式譲渡対価)≫が払戻し資本剰余金を超える事のないようにしただけで、株式譲渡原価が、1円の備忘価額を残した帳簿価額の全額となって、異常な譲渡損を計上することになってしまっていた原因の規定には手を付けていません。付け焼き刃的な改正の印象です。

改正後の規定での株式譲渡原価の額は、改正前と同じく、所有株式の帳簿価額に乗ずる按分比を≪①資本金等減算額(=みなし株式譲渡対価)≫の異常値を算出した時のものをそのまま使っています。

即ち、分子が分配資本剰余金の額で、分母が純資産価額(資本金等の額+利益積立金)です。そして、利益積立金がマイナスの時で過分数となるときは、比は1とされています。従って、その場合の株式譲渡原価は、所有株式の帳簿価額の全額となってしまいます。分配資本剰余金が資本金等の額の一部だったとしても、資本金等の額に対応する株式帳簿価額の全額が株式譲渡原価と算定されています。

素直に考えれば、分配資本剰余金が資本金等の額全体の一部であるのならば、資本金等の額に対応する株式帳簿価額に、全体の中のその一部が占める割合で株式譲渡原価を算定すべき、となるでしょう。そこに何故思いが至らないのか不思議です。

但し、計算式の中の各数値は税務上の数値ですが、資本剰余金だけは会計上の数値です。この資本剰余金の金額が資本金等の金額と同質でなく、資本と利益の混同をしている数値だとしたら、混同の無い数値に変換する事が必要とすべきです。

パソコンなどの器具及び備品その他減価償却資産を取得した際に、取得価額が30万円未満の少額である場合には、法定耐用年数より短い期間で損金(法人税)・必要経費(所得税)(以下、“経費”とします)にできる規定があります。

(1)10万円未満の場合は消耗品等として取得時に全額経費となります。

(2)10万円以上20万円未満の場合は、一括償却資産として3年間の定額償却にできます。※下記(3)の選択も可能です。

(3)10万円以上30万円未満の場合は、300万円を限度として全額経費にできます。ただし、これは中小企業等のみに適用です。

取得価額10万円以上20万円未満の資産で耐用年数よりも短い期間で経費にできるのが「一括償却資産」です。この制度は中小企業等以外の法人も使えます。金額の上限もありません。

一括償却資産のメリットは、3年での定額償却ですので、個々の資産の本来の法定耐用年数の確認をする必要がなくなります。また、本来の耐用年数よりも早く経費にすることができます。さらに、一括償却資産は償却資産税の申告対象から外れますので固定資産税が掛かりません。

一方のデメリットとしては、3年の償却期間中に資産を滅失・譲渡した場合でも、未償却額残高を損金算入することができないことがあります。すなわち、減価償却を打ち切れないため、帳簿からその資産を取り除く処理ができません。

資産を売却したり除却した場合には、通常は、その資産の帳簿価額(=取得価額からそれまでの減価償却費を控除した残額)を売却原価もしくは除却損として計上します。しかしながら、一括償却資産としたものに対してこの処理をするのは間違いとなります。その資産がなくなったとしても会社の帳簿上には未償却の残額が残り、あくまでも36か月(3年)かけて経費にすることになります。

ただし、会社が解散して清算に入り、残余財産が確定した場合には、残余財産の確定の日の属する事業年度終了の時における一括償却資産の金額が事業年度の所得の金額の計算上、損金の額に算入することとなります。残余財産が確定するとその先はありませんから3年縛りは適用されません。