100年企業創り通信

2022.07.29 Fri

NFT(Non-Fungible Token)は、日本語訳で「非代替性トークン」という言葉になります。よく耳にする「仮想通貨」は「代替性トークン(FT)」です。例えば1ビットコインと、他の1ビットコインは同じ価値で替えが利くものですが、NFTは「替えが利かないトークン」ということです。プロ野球選手のサイン入りバットと、市販のバットを想像すると分かり良いかもしれません。

「トークン」の意味はブロックチェーン技術を使用して発行した「暗号資産」の総称です。ブロックチェーン技術は、取引情報がブロックとして記録され、チェーンのように繋がっていくことから称された、データの改ざんや不正利用が非常に困難な技術です。

「トークン」を用いているため、複製等の不正利用ができないNFTはデジタルアート作品や、オンラインゲームの発行数が限定されたアイテム等、デジタル資産の所有者が明確になるため、「価値」が生まれ、新たな市場として熱を帯びてきています。

「ツイッター社創始者の最初のツイート」等の、一点モノの「希少性」に価値を感じ保有したいと思う人や、それを見て投機商品としてNFTを扱う人などを巻き込み、NFTの市場規模は拡大しているのです。

国税庁は文章でNFTやFTを用いた取引を行った場合の課税関係を説明しています。

NFTやFTを用いた取引については、課税対象となり、役務の提供などにより取得した場合は事業・給与・雑所得、偶発的に取得した場合は一時所得として区分すると説明しています。

また、NFTやFTを譲渡した場合、「譲渡所得の基因となる資産に該当する場合(値上がり益と認められる場合)」は、譲渡所得に区分されるとしています。ただし、譲渡が営利目的として継続的に行われている場合や、譲渡所得の基因となる資産に該当しない場合は雑所得や事業所得に区分されるとしています。

消費税の原則は貰った消費税から払った消費税を差し引いて残りを消費税として納付するものです。その計算を適格請求書等で確認するのがインボイス制度ですが、世の中、適格請求書等以前に領収書の貰えない取引や不要とする取引と言うものも多々あります。そこで適格請求書等がなくても課税取引と認めてくれる例を挙げてみましょう。

① 3万円未満の公共交通機関による旅客の運送

要は少額の交通費で今でもいちいち領収書は貰いません。

② 3万円未満の自動販売機による購入

今でも領収書はありません。

③ 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出したものに限る)

切手は金銭代替物なので、切手を購入した時は非課税ですが、切手を使って郵便物を出したときは課税取引となります。ポストに投函しても領収書は貰えません。

④ 省略

⑤ 古物営業を営む者が、適格請求書発行事業者でない者から、古物を棚卸資産として購入する取引。

⑥ 質屋を営む者が、適格請求書発行事業者でない者から、質物を棚卸資産として取得する取引。

⑦ 宅地建物取引業を営む者が、適格請求書発行事業者でない者から、建物を棚卸資産として購入する取引

⑧ 適格請求書発行事業者でない者から、再生資源及び再生部品を棚卸資産として購入する取引。

⑨ 従業員に支給する通常必要と認められる出張旅費等。

出張規定で定められた必要経費としての出張手当のことです。

①②③⑨は消費税を払っているのに適格請求書等(領収書等)がもらえないので理解できますが、⑤⑥⑦⑧は消費税を払わないのに課税取引とするとは、何か政治的な意図を感じます。

「そうめん」が美味しい季節になりました。産地それぞれの原料や製法も異なり、食べ比べるのも愉しいものです。

有名な手延べ素麺の「揖保乃糸」を食べることがあれば、袋の裏側を見て下さい。製造元が「兵庫県手延素麺協同組合」と記されています。実は「揖保乃糸」は、すべて、この協同組合の組合員(約400名)により製造されているそうです。

この協同組合では、原材料(小麦粉、食塩、食用油)や資材(木箱)を共同購入して組合員に供給し、組合員は、製造した素麺を協同組合に納品しています。いわゆる製造委託の形態ですが、製造から販売まで、協同組合側で品質管理を徹底し、伝統的な製法を守っていることが特徴です。

もともと、この地域で作られる播州素麺には600年の歴史があり、江戸時代の頃から、索麺屋仲間が集まり品質の取り決めなどを行っていたそうです。

協同組合の目的は、「相互扶助」の精神に基づき、組合員との取引をベースとして、組合員の経済的地位の向上を図るものとされています。一般の会社のように、自己の利益を追求することを第一とはしていません。そのため、会計も一般的な会社とは異なった特徴をもっています。

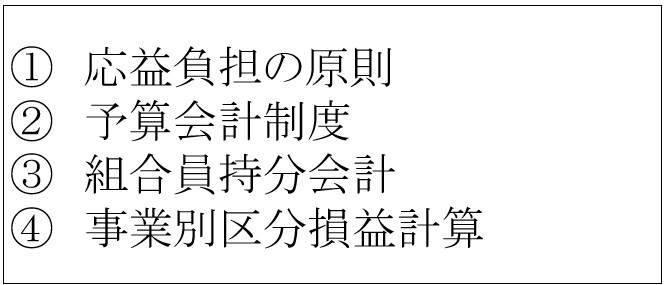

〈協同組合会計の特徴〉

組合の指導機関である全国中小企業団体中央会が公表している「中小企業等協同組合会計基準」に準拠すれば、公正妥当な会計処理として認められます。

協同組合の税務を見ると、普通法人の中小法人と同様に、法人税率は19%(所得800万円以下15%)とされ、欠損金の繰越控除について、所得金額の100%まで損金に算入することができます。

協同組合に特徴的な制度としては、①事業分量配当(組合員に対する、組合事業の利用分量に応じた分配金)の損金算入ができること、②連合会への普通出資に係る配当については、出資比率にかかわらず益金不算入割合は50%などが挙げられます。

債務ですから当たり前のことですが、前提を確認すると、物を購入したり、役務の提供を受けたりしたにもかかわらず、未だ金銭を支払っていない金額ということです。どちらにせよ近い将来金銭を支払うものです。ではどこが違うかというと、買掛金は本来の営業活動で売上と直結して変動する経費、例えば商品の仕入れや材料費・外注費等の債務に用いられ、未払金はそれ以外の一般管理費等に用いられます。

買掛金は本来の営業活動の基幹をなすものですし、支払日も各仕入先・外注先で違いますから、やはり仕入先・外注先ごとに管理する買掛台帳が必要となります。しかし売掛金と売掛台帳と違い、買掛金と買掛台帳との残高の違いで四苦八苦した話はまず聞きません。それは買掛金台帳は請求書と納品が間違いないかを確認するために作成されており、間違いない段階で請求書をもとに買掛金が計上されるからです。そして計上された買掛金は必ず支払われます。これに対し、売掛金は得意先でのチェックがありますので請求金額が確実に入金されるとは限りません。得意先が多いと必ずといっていいほど誤差が出てきます。

消耗品などの購入を月締めで行って未払金を計上している場合も同様です。

未払金の場合は台帳までは付けずに納品書とチェックして、請求書をベースに未払

金を計上している場合が多いかと思いますが、計上した未払金は必ず支払います。

未払金でもいいのですが「未払費用」という勘定科目があります。一定の契約等により継続的に役務の提供を受けている場合に、期間の経過とともに費用が発生していると考えて計上される債務です。月次決算で厳密にやっている会社はともかく、通常は決算の時しかお目にかかりません。未払金との大きな違いは請求書があるかないか、すなわち確定した債務か否かです。

労働基準法では、業種にかかわらず監督もしくは管理の地位にある者は、労働時間、休憩及び休日に関する規定は適用しないとしています。これが「管理監督者」と言われる人です。これに該当する人は法定の労働時間を超えて働いても時間外労働の割増賃金を支払う必要がなく、法定休日に働いても休日労働の割増賃金を支払う必要はないとされています。

管理監督者に該当する人も健康を害するような働き方をさせるのは問題で、深夜時間(午後10時から午前5時まで)に労働させた場合、深夜割増賃金は支払う必要があります。また、管理監督者であっても年次有給休暇を与える必要があります。

会社で○○長は管理職と位置付けていたとしてもその会社の管理職であり、労働基準法の管理監督者であるとは限りません。

管理監督者は役職名でなく、その職務内容、責任と権限、勤務態様など実態によって判断されます。

労働基準法の管理監督者に当てはまるか、大きく3つの判断基準があります。

①労働時間、休憩、休日などに関する規制の枠を超えて活動せざるを得ない重要な職務内容、重要な責任と権限を有する

②現実の勤務態様も労働時間などの規制になじまないようなものである

③賃金などについてその地位にふさわしい待遇である

管理監督者性の否定要素は人事権です。採用、解雇、人事考課、勤務割表作成、時間外労働の命令などの責任や権限が実質的にない場合は管理監督者と言えません。

次に勤務で遅刻早退などの減給や、人員不足の際の穴埋めで長時間労働をさせられているとき。労働時間の規制を受ける部下と同様の勤務態様が大半なとき。

また、賃金待遇に役職手当などの優遇措置があっても、実際の労働時間を勘案して割増賃金以上になるのか、時間単価でアルバイト等と変わらない状況では問題です。

管理職手当が固定残業代という場合では、就業規則にその旨と何時間分なのかを規定することが必要です。