100年企業創り通信

2022.01.21 Fri

経済のグローバル化に伴い、国際課税制度が大きな変革期を迎える中、令和4年度では次の改正が行われています。

(改正1)過大支払利子税制の見直し

「過大支払利子税制」とは、所得に比して過大な利子を支払うことによる租税回避を防止するため、支払利子のうち所得金額の一定割合(20%)を超える金額を損金不算入とする制度です。主に国外への支払利子等が対象となります。

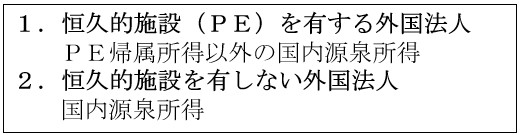

今回の改正では、外国法人の法人税の課税対象とされる次の国内源泉所得に係る所得の金額についても適用対象となりました。

(改正2)外国子会社合算税制の見直し

外国子会社合算税制(タックスヘイブン対策税制)とは、軽課税国に所在し、実質的活動を伴わない外国子会社を利用した租税回避を防止するため、一定の条件に該当する外国子会社の所得を、日本の親会社の所得とみなして合算し、課税する制度です。

米国の保険業務では事務所を有せず、管理業務を外部に委託するケースが多いため、「保険会社又は保険持株会社」の保有割合100%の外国子会社は、この制度の対象外とされていました。今回の改正では、「保険会社又は保険持株会社」以外に、これらの会社に100%保有されている内国法人(例 国内中間持株会社)が海外保険会社に出資したケースも、合算税制の対象外となります。

(改正3)子会社株式簿価減額特例

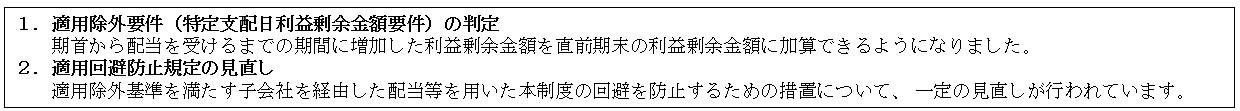

子会社からの配当(益金不算入)と子会社株式の譲渡を組み合わせた租税回避を防止するため、令和2年に設けられた当制度ですが、次の見直しが行われました。

(改正1)税理士制度の見直し

1.税理士業務のICT化の努力義務

税理士は、業務のICT化等を通じて納税義務者の利便の向上等を図るよう努めるものとする規定が創設されます。

2.税理士試験の受験資格見直し

若年層の税理士試験の受験を容易にし、多様な人材確保を図るため、受験資格が緩和されます(会計科目の受験に、受験資格が不要となります)。

3.税理士法人の業務範囲の拡大

税理士法人の業務の範囲に、①租税に関する教育の普及及び啓発、②後見人等の地位に就き、他人の法律行為の代理を行う業務が追加されました。

(改正2)領収書の電子保存義務化の猶予

電子取引の取引情報の電子保存について、令和4~5年に行う電子取引でやむを得ない事情があると認められる場合には、経過措置が講じられることとなりました。

(改正3)記帳義務を適正に履行しない納税者等への対応

1.過少申告加算税等の加重措置

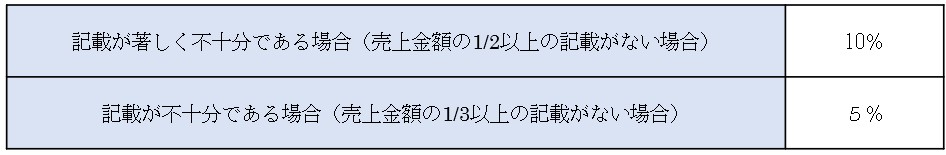

記帳義務を適正に履行しない納税者への過少申告加算税・無申告加算税については、通常の加重税額に申告漏れの税額(所得税・法人税・消費税)に次の割合を乗じた金額が加算されることとなりました。

(改正4)証拠書類のない簿価経費の必要経費不算入・損金不算入措置の創設

証拠書類のない簿外経費についての必要経費・損金不算入措置が創設されます。

(改正5)財産債務調書制度の見直し

提出期限を後倒しするなど提出義務者の事務負担の軽減を図るとともに、適正な課税を確保する観点から、特に高額な資産保有者については所得基準によらずに財産債務調書の提出義務者に加えられました。

(改正6)地方税務手続のデジタル化

eLTAX(地方税ポータルシステム)を通じた電子申告・申請の対象手続や電子納付の対象税目・納付手段が拡大されます。

公益財団法人日本生産性本部が2021年10月に行った働く人の意識調査(2020年5月から4半期ごとに調査)によると、コロナ禍の長期化で働き方や業務内容、運営形態などが見直され、その影響は社会・経済の仕組みの変化にも及んでいます。

今回の調査は緊急事態宣言解除後に行われたものです。景気見通しについては7月の調査では「悪い」としていた人は70%を切り、68.6%と下がりました。また、良好とはいえないものの、楽観的な見方が21.8%とコロナ禍以降最多であり、前回7月調査に引き続き明るい兆しとなっています。

時差出勤している人は15.1%でした。1年半ほど前の調査時とほとんど変わりません。また、テレワークの実施率は22.7%で2割くらいで定着しています。自宅での勤務に効率が上がったと感じる人は53.7%、自宅での勤務に満足と感じている人は66.1%であり、さまざまな調査で「テレワークの効果があった」という回答がありますが、業務の効率が高まるというよりは、通勤のストレス、疲労がないことが一番の理由のようです。

一方で社内のコミュニケーションや相談が困難、不便・長時間労働につながる、仕事と生活の境界線があいまいになる等デメリットも指摘されています。

テレワークの直近1週間における出勤日数が週3日以上のテレワークは58.8%で前回より少し上回っています。出勤者数が若干戻ってきたのでしょうか。

課題は仕事の指示や相談が一度にできない、チャットなどのツールも習熟度合いで統率が取れない、仕事が特定の人に偏る等改善点もありそうです。自社の業務効率、部門ごとのやり取り、その効果や課題を分析・判断・調整する時といえるでしょう。

新年が始まった今は業務見直しに良い時期かもしれません。

求人情報協会の集計結果によると2021年10月の求人広告の職種分類別件数が全体で922,904件あったそうです。前年同月比では20.2%の増加です。雇用形態別でも正社員が同+41.1%、アルバイト、パートが+11.8%、契約社員他が+19.1%と求人は回復傾向です。

同協会が厚労省に提出した資料では、求人媒体はハローワーク経由の採用決定は12.0%ですが、求人メディア(折込み求人紙、フリーペーパー、求人情報WEBサイト等)経由の採用決定が37.6%と雇用仲介事業者が労働市場で存在感を増しています。

ハローワークも最近は使いやすく幅広く対応できるサイト作りになってきていますし、求人情報WEBサイトは求人年齢や職種で掲載したいサイトも違ってくるという面があります。

求人WEBサイトの種類の多さ、便利さを見るとやはり利用者は増えていくでしょう。

しかし、求人メディアの利用を巡るトラブルも増えています。求人で示された条件と異なる雇用条件明示があって契約締結前にトラブルになるケース、個人情報の取扱いをめぐるトラブル、ハローワークに求人を出した企業が別の無料広告を持ち掛けられ、無料期間掲載終了後に有料契約に自動更新され高額請求となったトラブル等、事業者との間で苦情が発生していることを受けて、安心して利用できる仕組みが望まれています。

ほとんどの事業者は良心的だと思いますが、中には不適切な事業者もいるということでしょう。

厚労省の労働審議会は、12月に厚生労働大臣に対する求人広告のルール整備の建議(意見を上申する)を行いました。厚生労働省ではこれを踏まえて職業安定法の改正案を作成するとしており、通常国会に法案が提出される予定です。

社宅物件を探している関与先さんから、「仲介業者から家主が海外居住者の場合に対応可能かどうか聞かれたが、どういう意味か」との質問を受けました。

所得税法では、「非居住者や外国法人(以下「非居住者等」)から日本国内にある不動産を借り受け、日本国内で賃借料を支払う者(ただし自己又はその親族の居住の用に供するために借り受けた個人が支払うものを除く)は、その支払の際20.42%の税率により計算した額の所得税及び復興特別所得税を源泉徴収しなければならない」と規定されています。仲介業者の質問はこの対応の可否のことです。

なお、家主が日本人であっても、1年以上の海外駐在等で、不在期間中に自宅を賃貸している場合も非居住者家主となりますので、注意が必要です。

家主が現在居住している国と日本国との間に租税条約が結ばれている場合には、租税条約の定めるところにより、源泉徴収が免除または軽減されることがあります。

しかしながら、2022年1月現在、我が国が締結している多くの租税条約では、土地等の不動産の賃貸料については、不動産の所在する国においても課税できるとの規定を置いています。よって、非居住者等に対して日本国内の不動産賃借料を国内で支払った場合には、所得税法の規定により20.42%の源泉課税が必要となります。

借主に支払時の20.42%の源泉所得税徴収と納税義務を課しているのは、非居住者等の申告漏れを防ぐ目的があります。

そのため、非居住者等が、きちんと申告しますよという宣言(税務署長への申請)をして、税務署長から源泉徴収の免除証明書の交付を受ければ、源泉徴収の免除となる手続きもあります。交付された免除証明書を賃借人に提示すれば、その証明書が効力を有している間の支払について、源泉徴収の免除が受けられることとなります。

借主である賃借人からすれば、家主が非居住者等である場合には、日本国の税務署長が発行した「源泉所得税の免除証明書」の提示を受けない限り、家賃支払時には20.42%の源泉税を国に納付し、家主へは残りの79.58%の賃料を支払うこととなります。