100年企業創り通信

2021.12.24 Fri

会社勤めの方でしたら、12月の上旬ごろに経理の方に「早く年末調整の書類を出してください」とせかされたことがあるかと思います。そんな中で、提出した年末調整の内容が、12月末の状況とは異なる場合は、訂正することができます。

年末調整はその年の12月末日の状況を申告するため、書類を出した後に「子供がアルバイトを熱心にやっていたため、扶養親族から出てしまったのが発覚した」とか「生命保険料の新規契約を12月に行った」とか「離婚してひとり親控除を受けられるのを忘れていた」といったことがある場合、訂正が可能です。

年末調整のやり直しは翌年の1月31日までは原則可能です。この場合会社が税務署や市区町村に提出する法定調書合計表や給与支払報告書の提出期限が1月31日のため、それまでに修正を行えば問題なく、源泉徴収税額を修正すれば、通常の年末調整と同様の対応で問題ありません。

法定調書合計表や給与支払報告書を提出した後に訂正する場合は、源泉徴収票だけでなく、税務署や市区町村に提出した書類まで訂正する必要があるので手間がかかります。

法定調書の修正を紙で申告する場合の提出書類を例にしてみると

①先に提出した「法定調書」の写しの右上に「無効」と赤書きしたもの

②無効分の「合計表」の提出区分を「無効」としたもの

③正しい「法定調書」の右上に「訂正」分と赤書きしたもの

④訂正分の「合計表」の提出区分を「訂正」としたもの

を提出する必要があります。

経理の集計ミスではなく、社員の方の環境の変化であれば、翌年に確定申告で扶養控除等の再計算を行い、追加納付すべき税が発生した場合は個人で納付を行えば、それで作業が完了となるため、修正をお願いするのに比べると、経理の方の心証は大分よくなるのではないでしょうか。

被相続人の居住用家屋と敷地を相続したものの、今後住む予定がなく売却する場合、譲渡益の3000万円控除(相続空き家の特例)を受けるには、相続人の側で空き家を取り壊し、更地で売却することが現実的です。

空き家を放置するとゴミが不法投棄され、台風で屋根が飛ばされるなど近隣に被害を及ぼして苦情を受けるリスクが生じますが、取り壊すことで回避できます。

一方で空き家の取壊しには、工事費用がかかるほか、アスベストの飛散防止をはかることの行政への届け出、近隣への事前説明など環境に配慮した手続きの義務が生じます。また、すぐに売却先が見つからずに更地のまま1月1日を迎えた場合、固定資産税・都市計画税に小規模住宅用地の減免措置(200㎡まで固定資産税は1/6、都市計画税は1/3に減免)は適用されません。

相続空き家の特例を受けるには、①相続開始直前に被相続人が一人で居住していたこと②区分所有建物でないこと③昭和56年5月31日以前の建築であること④譲渡金額は1億円以下⑤相続開始から3年を経過する日の属する年の12月31日までに譲渡すること⑥耐震基準に適合するよう空き家をリフォームしてから売却、または取り壊して更地で売却するなど要件があります。

以上の要件から空き家の取壊しは売却前に実施しないと特例が適用されません。売主としては取壊しが面倒なので買主に依頼し、その分、売却価格で調整して済ませたいと考えたくもなりますが、この場合は譲渡後の取壊しとなるので、3000万円控除を受けることはできません。

なお、譲渡所得の申告に際し、譲渡日を引渡日とする方法と契約締結日とする方法を選択できますが、譲渡日を契約締結日とする場合は、空き家の取壊しは契約前に済ませるよう注意が必要です。

3000万円控除を受けるには、特例の適用要件を満たしていることを確認し、解体業者から工事費の見積りを先に取得します。不動産仲介会社で売却先が見つかったときは、売主の側で空き家を取壊すことを条件に解体工事を発注し、売買契約では更地での譲渡、工事完了後の譲渡日の設定がポイントになりそうです。

日本では年末の臨時収入やボーナスを「正月の餅代」と表現することがあります。といっても「正月の餅代もない」とか「正月の餅代くらいだよ」といった「わずかな金額」というネガティブな表現が多いですね。

そもそもこの「餅代」は江戸時代、商家や職人の主人から番頭・手代への年末のボーナスとして渡されていた包み金だそうで、その頃からすでに年末のボーナスという制度があったというのはサラリーマンの歴史や文化とも言うべきもので、ちょっとロマンを感じられますね。

ちなみに夏季に支給されるボーナスのことは「氷代」と言ったりもするようです。

年末調整の計算によっては、所得税の不足額が発生する場合があります。その際には12月分の給与から、源泉所得税を追加で徴収するのですが、その不足額を12月分の給与から徴収してしまうと12月分の税引き後の給与額がその年の1~11月の平均金額の70%未満となる場合には「年末調整による不足額徴収繰延承認申請書」という書類を個人が給与の支払者を経由して、支払者の所得税の納税地の所轄税務署長に提出すれば、不足額については翌年1月、2月に1/2ずつ支払ってよいという制度が存在します。

まず、他の月との比較で税引き後の給与の額が70%未満にならないと利用できないため、通常の会社員で報酬にばらつきがなければ、年末調整でよほどのこと、例えば「扶養親族がたくさんいたのに全員働きだして控除額が大幅に減った」というようなことがない限りは、給与の額が70%になることは稀でしょう。ただ、インセンティブ等で毎月報酬が変わる方で、12月の給与が大幅に少なく、さらに生活が苦しい人にとっては利用する価値のある制度かもしれません。

とは言え、調整税額の繰延べですから、基本的には大きな金額にはならないはずですし、来年には支払わなければなりません。「せめて正月の餅代くらいは」という、お上の恩情のような制度ですね。

近年の「働き方改革」の進展や、コロナ禍における仕事のリモート化により、「兼業・副業」や「フリーランス」のような、時間・場所・契約にとらわれない柔軟な働き方が注目されています。

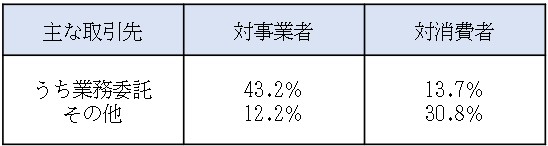

内閣官房の「フリーランス実態調査」では、主な取引先が事業者であるフリーランスは全体の約55%、消費者であるフリーランスが約45%と報告されています。

フリーランスの属性(内閣官房2020年)

同調査では「事業者からの業務委託」について、トラブルが多いとされています。そのため、事業者との取引については、独禁法、下請法、労働関係法令の適用関係をハッキリとしておく必要があるでしょう。令和3年3月に内閣官房等から公表された「ガイドライン」が参考になります。

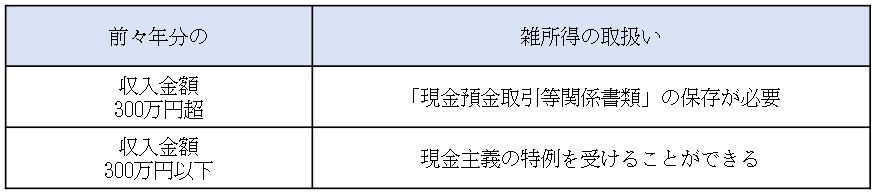

一方税務では、個人の「副業に係る収入のうち営利を目的とした継続的なもの」は「業務に係る雑所得」とされています。

令和4年分以後の業務に係る所得税については、次のように取扱われます。

なお、「現金主義の特例」を受けるためには確定申告書にその旨の記載が必要です。

また、悩ましいのが、令和5年10月からの「インボイス制度」への対応です。フリーランスが「適格請求書発行事業者」とならなければ、取引相手の事業者が仕入税額控除を適用することができません。免税事業者は、「適格請求書発行事業者」になることはできませんので、相手の事業者のことを考えると、課税事業者を選択せざるを得ない場面が考えられます。ただし、経過措置として、インボイス未対応の事業者からの仕入についても、令和5年からの3年間は80%(令和8年からの3年間は50%)の仕入税額控除が適用できます。

VRIO分析とは、価値(value)、希少性(rarity)、模倣困難性(inimitability)、組織(organization)の4つの点から、自社の経営資源の分析をする方法です。昨今は社会の変化スピードも目まぐるしく、コロナの影響で会社の強みが活かされなくなってきた、という方もいらっしゃると思います。初心に立ち返り、今一度会社の持つ経営資源の洗い出しをしてみてはいかがでしょうか? 分析に利用する4つの観点は以下の通りです。

①価値:会社の持っている資源に価値はあるのか。その資源や能力があれば、外部環境の機会を逃さず脅威に打ち勝つことができるか、ニーズがあるのか。この時点でNoの場合は「競争劣位の状態」となります。

②希少性:会社の持っている資源は珍しいものか。競争相手もその資源を保有していれば希少性は下がるし、保有していなければ希少性は上がる。例えば「競合先も保有している資源である」という場合は、「競争均衡の状態」になっている資源となります。

③模倣困難性:会社の持っている資源は真似し辛いか。真似しようとするとコスト面で不利になったり、特許を取得していたりすることによって模倣が困難かどうか。この時点でNoの判定ならば「一時的な競争優位の状態」になっている資源となります。

④組織:その資源を使える組織力があるか。資源や能力を十分に引き出し発揮できる会社・組織になっているか。この時点でNoであれば「持続的な競争優位であるが資源を最大限生かせていない状態」となります。

VRIO分析は常に「価値→希少性→模倣困難性→組織」の順で行います。4つの項目がすべてYesであれば、「持続的な競争優位であり、資源を最大限生かせている状態」と言えます。

このVRIO分析はSWOT分析と同じように、会社の保有している資源の強み弱みを明確にして、強みを生かした戦略や、弱点を補完する方法を考える出発点になります。